7 meses · admin

¿Tendrás saldo a favor en tu declaración anual 2024?

Saldo a Favor en tu Declaración Anual 2024

En el ámbito contable, la devolución del saldo a favor es un tema crucial para los contribuyentes que buscan recuperar el exceso de impuestos pagados. Este blog tiene como objetivo brindar una guía completa a los contadores, abordando los siguientes aspectos:

¿Qué es el saldo a favor?

Surge cuando el total de impuestos pagados durante un periodo fiscal supera la cantidad realmente adeudada al SAT.

Esto puede ocurrir por diversos motivos, como:

Pagos de retenciones en exceso: Cuando el empleador retiene más ISR de lo debido al trabajador.

Deducciones personales: Cuando se tienen deducciones autorizadas que no se aprovecharon al máximo.

Acreditamientos: Cuando se han pagado impuestos que pueden ser acreditados contra otros impuestos.

¿Cómo saber si tengo saldo a favor 2024?

El SAT permite a los contribuyentes conocer su situación al momento de hacer su declaración anual de impuestos, en DRH Contadores podemos asesorarte, estamos aquí para guiarte a través del proceso de declaración anual de impuestos. ¿Quieres saber si tendrás saldo a favor o en contra? ¡No te preocupes! Nuestro equipo estará encantado de proporcionarte un informe completo para que estés al tanto de tu situación fiscal. ¡Déjanos encargarnos de ello por ti!.

¿Cómo solicitar la devolución del saldo a favor?

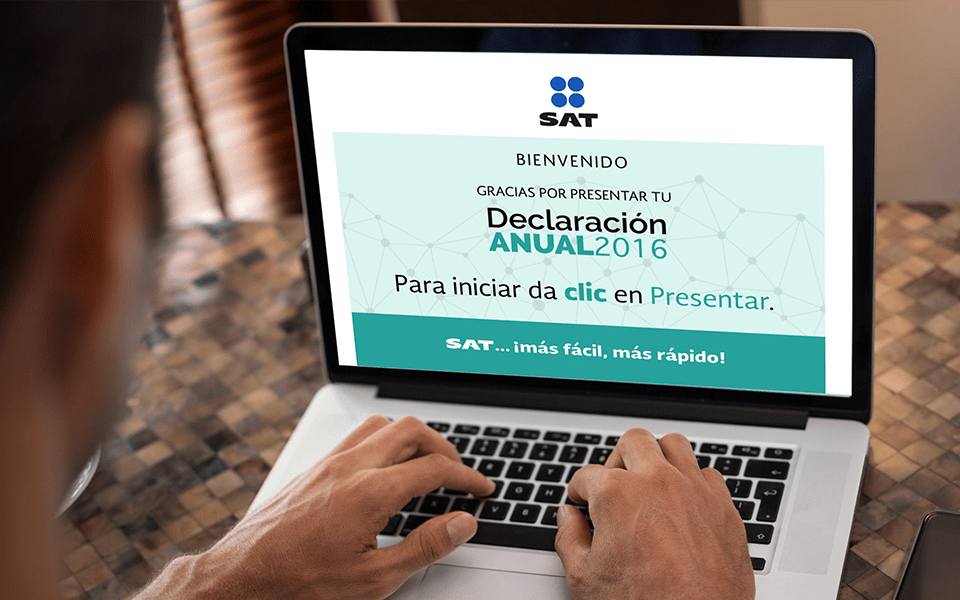

El proceso de solicitud se realiza a través del portal del SAT, utilizando el Formato Electrónico de Devoluciones (FED). Los pasos a seguir son:

- Ingresar al portal del SAT con tu RFC y contraseña.

- Seleccionar la opción “Devoluciones y compensaciones” en el menú principal.

- Elegir la opción “Solicita tu devolución”.

- Llevar el FED con la información requerida.

- Adjuntar los documentos comprobatorios en formato digital.

- Enviar la solicitud con tu firma electrónica (e.firma).

Plazos para la devolución:

El plazo máximo para solicitar la devolución es 5 años después del cierre del ejercicio fiscal en el que se generó el saldo a favor.

Requisitos para la devolución:

Presentar la solicitud en el formato y plazo establecidos.

- Contar con la e.firma (FIEL) vigente.

- Anexar los documentos comprobatorios que respalden el saldo a favor.

#CuentasConmigo

¿Tienes alguna duda o comentario?

¡Contáctanos!

Puedes llamarnos al 55 6729 4103

Visítanos en Río Lerma 217 piso 2, Col. Cuauhtémoc, CP 06500, Cuauhtémoc, CDMX.

Escríbenos a atencion@drhcontadores.mx